過去一個多月,以寧德時代為代表的龍頭公司帶領新能源汽車板塊下探20%左右,近幾日似有企穩之勢。

結論是,警報仍未解除,真正的風險可能還在后邊。

奇點的資本市場含義

要理解這一輪下跌,首先要學會理解奇點。

產業發展視角下,奇點意味著一項新技術或新產品進入加速滲透階段,以智能手機和安防攝像頭的放量過程為鏡鑒,滲透率達到20%是奇點位。

2010年,智能手機滲透率達到22%,首次突破20%。在此之后不到兩年的時間里,智能手機滲透率從22%迅速提升到40%以上。

2012年,高清攝像頭滲透率達到20%,此后滲透率曲線加速,到2014 年已逼近50%。

奇點是產業加速發展的拐點,但在資本市場,卻有著另一層含義。

奇點之前的導入期是估值與業績雙提升的“戴維斯雙擊”階段,奇點之后,業績依然高速爬坡,但估值卻持續回落。

歷史經驗表明,奇點是整個產業周期中估值水平的天花板。

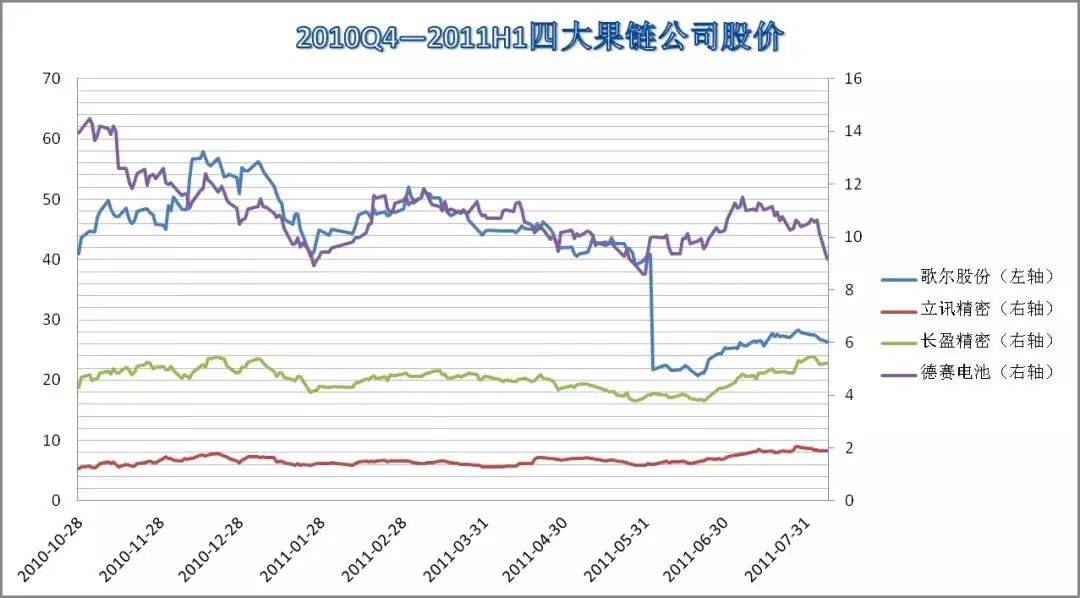

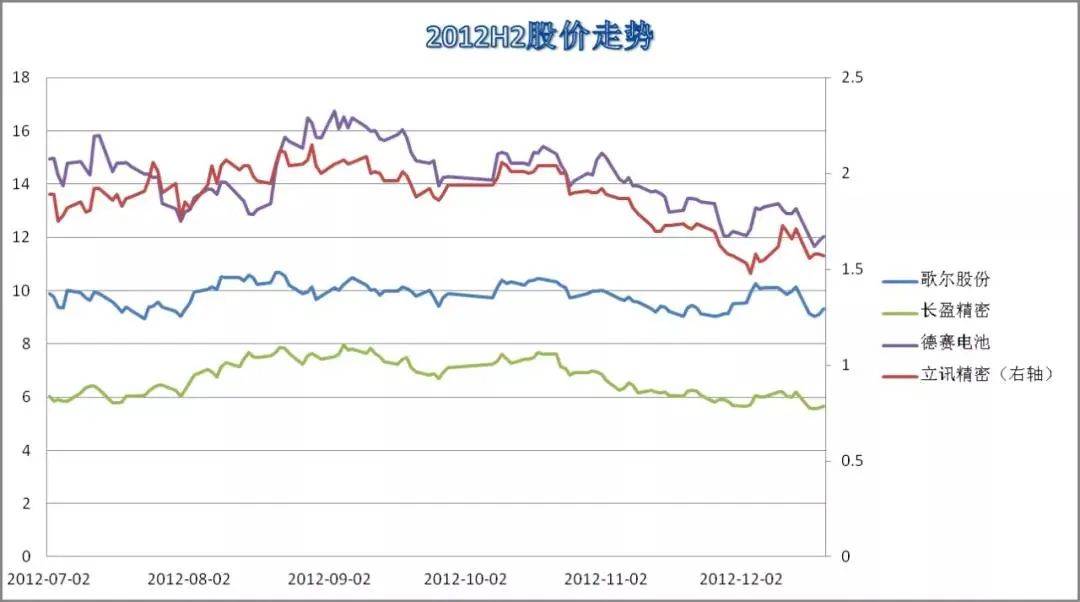

以蘋果產業鏈四大核心公司為例,2010年年底,歌爾股份、長盈精密、立訊精密、德賽電池PE(TTM)分別達到90X、65X、100X、90X。此后在不到半年的時間內估值下殺了30%-50%不等,到2011年6月,四家公司的估值分別下探至約50X、40X、65X、35X。

一般來說,估值消化的方式有主動和被動兩種,前者指股價回調,后者指業績增長。

從蘋果產業鏈的經驗來看,盡管當時各個公司的業績都保持了高增長水平,但市場依然選擇通過股價回調或橫盤的方式來調整估值水平。

數據來源:Wind

估值為什么一定要回落?

其實道理并不復雜,高估值的前提是高增速,導入期從0開始,盈利基數低,所以業績增速驚人,動不動就每年翻一倍甚至幾倍,自然可以享受高估值。發展一段時間后,盈利規模的絕對水平已經大幅抬升,盡管絕對盈利額還在不斷增加,但增速必將降檔。

另一方面,隨著產業的不斷推進,新進入者必然增多,競爭加劇會削弱賺錢效應,而這勢必要壓縮利潤空間,歌爾股份和德賽電池就是很好的例子。

數據來源:Wind

新能源車和智能手機在底層邏輯上是一致的,所以有極強的借鑒意義。

根據乘聯會的最新數據,2021年12月,新能源車在國內的滲透率已經提升到22.6%,基本可以確認奇點的到來。

再看估值水平,產業鏈上動力電池、負極材料、隔膜等核心環節的市盈率分別提升至111X、83X、101X,達到歷史分位數的絕對高位,寧德時代、比亞迪等公司的PE水平甚至沖到了200倍。

按照歷史經驗,整個新能源汽車產業鏈已經進入消納估值的階段,挨這一刀既在情理之中,也在意料之內。

均值回歸與共識魔咒

事實上,即便投資者沒有領會奇點的到來及其背后所代表的資本市場含義,僅從市場運行規律出發,也應提前預計到風險的逼近。

市場在短期內趨近于形式邏輯,也就是形成慣性后趨勢性運行,而中長期往往遵循辯證邏輯,即均值回歸。

歷史給予我們的教訓是,一旦市場在某一賽道或板塊達成普遍共識,反轉可能就不遠了,想想2019年的芯片和2020年的白酒行情就行了。

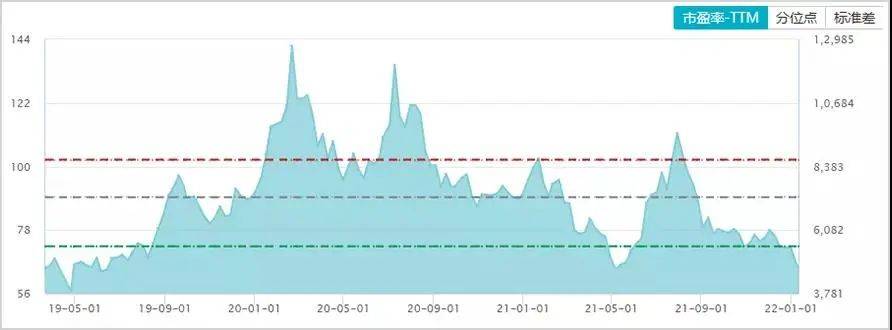

2019年,芯片股在自主可控和國產替代的邏輯下一路飆漲,半導體指數的市盈率在不到半年的時間內翻了一倍。當時人們對芯片股的樂觀程度絲毫不亞于今天對新能源,但進入2020年之后,芯片股迎來長達一年多的回調期,市盈率(TTM)直接腰斬,龍頭公司兆易創新從此一蹶不振,直到2021年才恢復元氣。

圖片來源:Wind

在此期間,國內半導體產業依然景氣,2020年,大陸半導體行業增長率高達30%以上;國產替代的邏輯也始終未變,材料、設備、制造等環節的本土化率不斷提升,但這依然擋不住股價下跌,因為從長期來看,估值太高就是“原罪”。

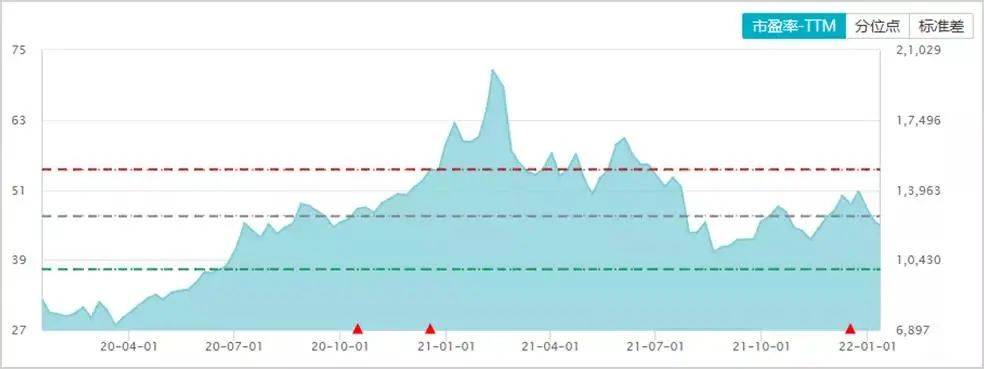

2020年,機構又選擇在白酒板塊抱團取暖。

公募基金的經理們帶頭“買醉”,把白酒推向了歷史巔峰。到2020年年底,中證白酒指數的PE(TTM)被拔高到70以上,至歷史最高水平,估值水平在一年的時間里翻了一倍還多,而同期上證指數市盈率的增長幅度只有20%左右。

圖片來源:Wind

結果是,農歷春節回來后直接悶殺,根本沒給逃跑的機會。整個上半年,白酒板塊一片肅殺,就連擁有至高威信的貴州茅臺也敗走神壇,股價從最高的超2600元跌到了不足1600元。曾經給機構帶來超額收益的救命稻草,眨眼間變成了絞死自己的致命繩索。

華爾街沒有新鮮事,陸家嘴也一樣。

2021年,所有人又把新能源當成了永遠的神,買新能源股票似乎成了一種不容置疑的“投資正確”,我曾在路邊燒烤攤親耳聽到建筑工人酒后大放豪言:新能源車板塊能火十年。

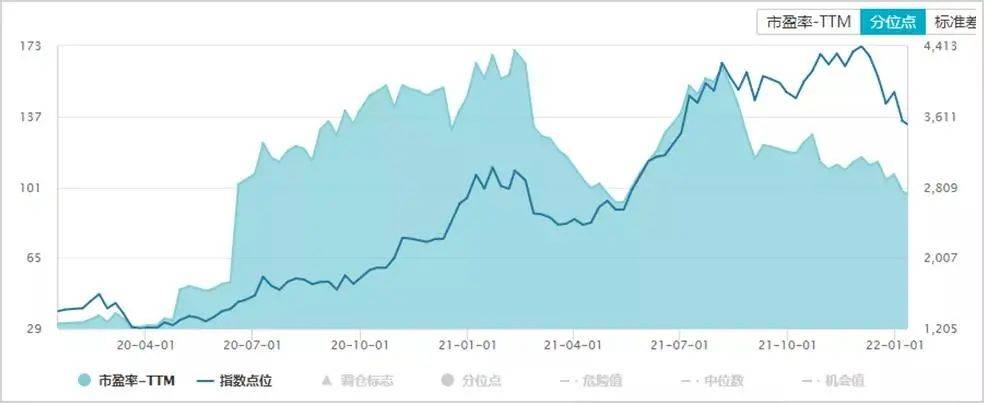

圖片來源:Wind

2021年,中證新能源汽車指數一路攀升,市盈率(TTM)最高沖到了170以上。從上圖可以明顯的發現,自去年8月份之后,盡管指數依然上行,但估值水平已經單邊下行。

這意味著行業進入業績消化估值的階段,但速度顯然未達市場預期,所以12月份之后,新能源汽車板塊轉入全線調整。

謹防預期差

如果僅僅是估值水平的例行調整,那么根據以往的經驗,回調20%—30%后風險基本可以得到釋放。

現在的問題是,新能源汽車產業鏈面臨新的不確定性。

在導入期,市場對企業業績的容忍度較高,哪怕偶爾出現不達預期的情況,也不會在股價中體現。而一旦越過奇點進入高速成長期,市場對盈利水平的容忍度就變得很低,預期外的盈利下滑大概率會引發股價加速下跌,蘋果產業鏈就曾出現過這樣的情況。

2012Q2之后,立訊精密、長盈精密、德賽電池等公司紛紛披露業績,市場給出的解讀是不及預期,隨后股價便經歷了持續3-4個月的調整,相關公司的跌幅都在30%左右。作為對比,業績符合預期的歌爾股份的走勢就相對平穩。

數據來源:Wind

換句話說,對于新能源汽車產業鏈上的公司而言,自上而下的賽道投資階段已經結束,未來業績能否達到預期是決定股價走勢的一個重要原因,而從當下來看,情況并不樂觀。

以電動車最核心的零部件動力電池為例,整個2021年,產業鏈上下游瘋狂擴產,目前已經出現完全過剩的情況。

根據市值觀察之前的統計,到2025年,寧德時代的產能規劃目標將接近600GWh,億緯鋰能、中航鋰電、比亞迪的產能規劃分別逼近300Gwh、250Gwh和200Gwh。去年上半年,蜂巢能源公布了200GWh的產能目標,但最新的消息顯示,這一數據已經提升到600GWh,這已經是公司第三次上調其2025年全球產能目標。

粗略估算一下,僅國內前幾大頭部動力電池企業在2025年的產能就將超過2TWh。

再來看需求端,根據機構給出的測算數據,到2025年,中國和全球的動力電池需求量將分別達到500GWh和1020GWh。

這意味著,僅國內幾家頭部企業在2025年的產能規模就可達到全球需求量的兩倍。去年還是產量嚴重不足,未來幾年大概率就會變成嚴重過剩。

苗頭已經顯現。

2021年,不管是特斯拉還是“蔚小理”,都被電池卡住了脖子。之前網上流傳出一段沈南鵬提問曾毓群的視頻:“當產能緊張時,小鵬、理想和蔚來都堅持要電池,你怎么分配?是需要跟你喝酒,還是多去幾次寧德辦公室?”

看似是在調侃,但卻真實反映出了電池廠的得意。燃油車時代,話語權歸整車廠,模式是貨到付款,但寧德時代卻要求先打款再生產,關鍵是產能緊張的時候就算錢到位也不一定能發貨。

現在,這種強勢的地位出現了明顯的松動。

據媒體報道,小鵬已經決定削減寧德時代的份額,并引入中航鋰電作為新的供應商。而在此之前,廣汽新能源的第一供應商已經從寧德時代變成了中航鋰電。

寧德時代霸主地位的弱化代表著市場格局走向分散,也預示著行業競爭的加劇,隨著二線廠商產能規模的提升,這種廝殺恐怕會愈演愈烈。

上游原材料環節同樣如此,比如磷酸鐵鋰。

東吳證券在之前的研報中表示,預計2025年全球磷酸鐵鋰需求量將達到272.4萬噸。而根據最新的數據統計,至2025年,僅國內磷酸鐵鋰規劃的總產能就已經超過了500萬噸,也幾乎達到市場總需求的兩倍。

再比如隔膜。根據電池網的統計,以恩捷股份、星源材質、璞泰來為代表的國內TOP10隔膜公司現有及規劃產能已超438億㎡,按照1GWh鋰電池對應隔膜需求約1500萬㎡計算,這些隔膜產能可以滿足2.92TWh鋰電池的配套需求,對應生產近6000萬輛電動車。

以目前全球每年不到8000萬輛的汽車銷量為基數,按照2030年電動車占比50%計算,屆時電動車的全球銷量也不過4000萬輛。

隨著新能源汽車板塊的整體跌幅達到20%以上,短期估值風險得到有效釋放,市場也有企穩的跡象,但這并不意味著可以無腦抄底。

當某些環節的產能已經高到全世界都消化不了的時候,慘烈的價格競爭在理論上已經無法規避了,而這些變化會提前反應在股價上。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號